Cet article a été écrit en collaboration avec Valérie Ménard, CPA, LL., M. Fisc., associée en fiscalité et membre du comité exécutif au sein du cabinet HNA.

Le budget fédéral de 2022 proposait la création de la fiducie collective d’employés (FCE) afin d’encourager la propriété collective des entreprises et de faciliter la transition des entreprises privées vers les employé·es. Toutefois, c’est lors du budget fédéral de 2023 que des changements ont été proposés à la Loi de l’impôt sur le revenu du Canada1. Alors que des organisations utilisant ce modèle d’actionnariat existent aux États-Unis depuis des décennies, il s’agit d’une tendance émergente au Canada.

Considérant que 76 % des propriétaires de petites entreprises au Canada songent à vendre au cours de la prochaine décennie2, la venue au Canada des FCE ne peut qu’être saluée.

Dans cet article, nous aborderons les éléments suivants afin de démystifier les FCE :

- Quels sont les modes de fonctionnement, les contextes d’utilisation et les avantages d’une FCE?

- Quelles sont les principales modalités d’une FCE?

- Quelles sont les limitations d’une FCE?

- Quelles sont les prochaines actions?

Quels sont les modes de fonctionnement, les contextes d’utilisation et les avantages d’une FCE?

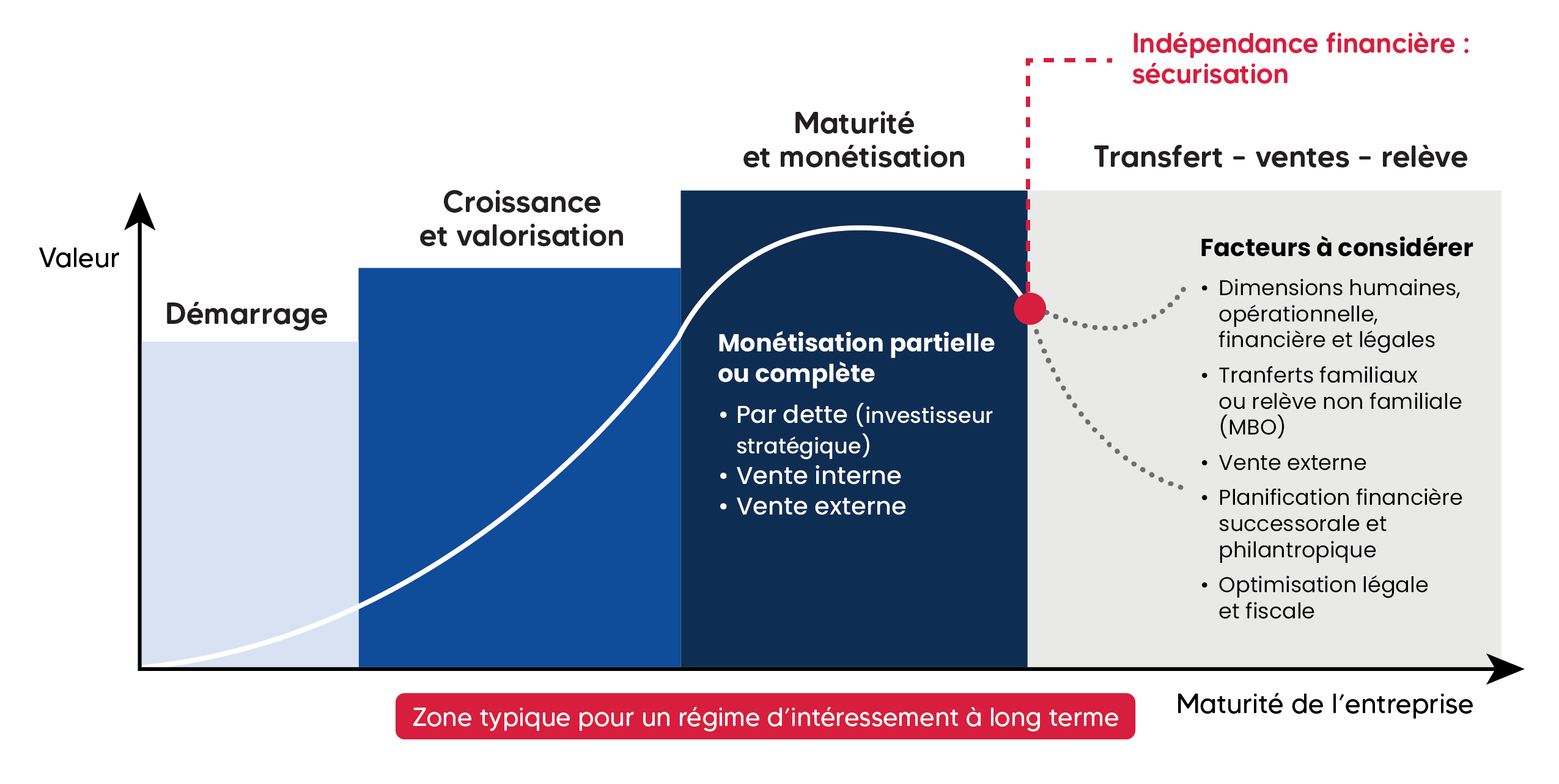

Les FCE sont décrites par le gouvernement comme une forme d’actionnariat salarié dans laquelle les actions d’une entreprise sont détenues par une fiducie résidant au Canada et au profit des employé·es d’une entreprise. Nous comptons donc désormais les FCE parmi les régimes d’intéressement à long terme abordés dans nos récents articles « Régime d’intéressement à long terme : vision intégrée, bénéfices et facteurs clés de succès » et « Régime d’intéressement à long terme : optimisez votre retour sur investissement ».

Les principaux objectifs d’une FCE sont les suivants :

- Détenir des actions d’une entreprise admissible3 au profit des employé·es, c’est-à-dire les bénéficiaires de la fiducie;

- Effectuer des paiements en leur faveur.

Lorsqu’une ou un actionnaire se situe dans la phase de transfert et de monétisation du cycle de vie de l’entrepreneur (voir infographie ci-dessous), les FCE peuvent être considérées. En pratique, l’utilisation d’une FCE pourrait permettre, dans la mesure où différentes conditions sont remplies, d’accéder à des allégements fiscaux intéressants qui visent à faciliter le financement de la transaction et à encourager les personnes cédantes à considérer l’actionnariat salarié. Un contexte de repreneuriat collectif, soit un transfert d’actions par une ou un actionnaire en faveur de plusieurs employé·es de son organisation, favorise donc l’utilisation de ce type de régime.

Cycle de l’entrepreneur

De surcroît, il est primordial que la ou le dirigeant croie réellement en la vision d’une reprise collective de son entreprise pour en assurer le succès. La mise en place d’une FCE ne doit pas être vue comme un simple mécanisme de financement pour l’achat d’actions.

Voici les principaux avantages de l’utilisation de ce mécanisme :

- Permettre aux employé·es de devenir indirectement actionnaires de la société, et ce, sans effectuer de déboursés directs;

- Faire participer davantage les employé·es aux décisions de l’entreprise;

- Distribuer une plus grande part des bénéfices aux employé·es;

- Favoriser l’accès à un prêt consenti par la société acquise s’il a pour unique but de faciliter le transfert de l’entreprise. Le taux d’intérêt pourrait également être inférieur au taux prescrit sans générer un avantage imposable pour la personne qui fait l’acquisition4;

- La ou le cédant peut encaisser le prix de vente de ses actions sur plusieurs années, ce qui lui permet d’échelonner l’imposition sur une période maximale de 10 ans5;

- Possibilité, pour la ou le cédant, d’exonérer jusqu’à 10 millions de dollars de gains en capital réalisés lors de la vente des actions en faveur de la FCE sous réserve du respect de certaines conditions énoncées dans le budget fédéral déposé le 16 avril 20246; cet incitatif serait en vigueur pour les années 2024 à 2026 inclusivement. Cet avantage peut s’avérer très majeur pour la personne cédante!

Quelles sont les principales modalités d’une FCE?

Le tableau suivant présente une synthèse des principales modalités à considérer lors de la mise en place d’une fiducie collective des employé·es.

| Constituant ou constituante | À ce jour, aucune exigence particulière n’est prévue par le projet de Loi.

Ainsi, les règles usuelles s’appliquent quant à la détermination de la ou du constituant7 de la fiducie. |

| Fiduciaires | Un tiers (1/3) des fiduciaires doivent être des employé·es (fiduciaires-employé·es). |

| Bénéficiaires | Les bénéficiaires représentent la totalité des employé·es de l’entreprise contrôlée par la FCE8.

Exclusion possible : les employé·es n’ayant pas complété une période probatoire d’un maximum de 12 mois. Il y a la possibilité d’inclure les anciennes ou anciens membres du personnel ou leur succession. Une personne liée à l’actionnaire cédant ne pourra pas être bénéficiaire de la FCE, cela inclut notamment la ou le conjoint de la personne cédante, ses enfants, ses petits-enfants et ses frères ou sœurs. |

| Droits des bénéficiaires | La participation au revenu et au capital de la fiducie est régie par un principe d’équité.

Le calcul de leur participation reposera sur l’un ou l’autre des critères suivants :

Plus de 50 % des bénéficiaires devront approuver les éléments suivants :

|

| Pouvoirs des fiduciaires | Il faut agir pour le bien de tous les employé·es. Ainsi, elles ou ils ne pourront pas exercer leur pouvoir discrétionnaire afin d’agir dans l’intérêt d’une ou d’un bénéficiaire ou d’un groupe de bénéficiaires au détriment des autres.

Les fiduciaires auront un droit de vote égal dans la conduite des affaires de la fiducie. Elles ou ils devront s’assurer que l’achat des actions par la FCE s’effectue dans des conditions de pleine concurrence9. Elles ou ils devront s’assurer que la FCE acquiert réellement le contrôle de l’entreprise. |

| Disposition réputée | La FCE ne serait pas assujettie à la présomption de disposition de ses biens à chaque 21 ans, comme le prévoient les règles habituelles. |

Quelles sont les limitations d’une FCE?

À la lumière du projet de Loi actuel, plusieurs éléments militent en faveur d’une utilisation restreinte des FCE pour le moment. En voici quelques-uns :

- Puisque l’ensemble des employé·es doit être bénéficiaire de la FCE, cela élimine la possibilité d’effectuer une transaction traditionnelle de type Management buy-out où il est prévu que seulement une ou des personnes clés intéressées, et soigneusement sélectionnées, accèdent à l’actionnariat de la société.

- Dans un contexte où les membres de la famille de l’actionnaire cédant sont des employé·es de l’entreprise, les mesures actuelles10 font en sorte que ces personnes devront quitter leur emploi; il s’agit d’une condition surprenante. Cette situation problématique a été portée à l’attention d’un représentant du ministère des Finances qui a recueilli les commentaires avec ouverture lors du Congrès 2023 de l’Association de planification fiscale et financière.

- La FCE devra détenir une participation majoritaire dans l’entreprise acquise, ce qui signifie que l’actionnaire cédant peut envisager un transfert progressif de ses actions. Cependant, elle ou il devra, dès le départ, être prêt à céder le contrôle de l’entreprise en faveur de ses employé·es.

- Considérant le fait que que les bénéficiaires doivent approuver certaines opérations, comme mentionné dans la section précédente, et le degré de littératie financière, légale et fiscale des employé·es, il serait pertinent d’offrir aux employé·es des formations appropriées au contexte de l’entreprise, un plan de développement professionnel ou du coaching leur permettant de développer les compétences essentielles qui sont nécessaires pour favoriser une prise de décisions éclairée.

Quelles sont les prochaines actions?

Les modifications proposées sont entrées en vigueur le 1er janvier 2024, mais plusieurs incertitudes demeurent en pratique et celles-ci font en sorte qu’il est probable que la première FCE ne fasse pas son apparition avant encore quelques mois.

Bien que les incitatifs fiscaux liés à l’utilisation des FCE soient fort intéressants, les contribuables voudront s’assurer de bien respecter les conditions au départ, mais également de pouvoir le faire à long terme. Digresser des modalités prévues au régime des FCE après la transaction pourrait entraîner une application rétroactive des règles habituelles et une perte des allégements fiscaux octroyés tant pour la FCE que pour les personnes cédantes.

De plus, considérant les complexités supplémentaires qu’impose notre législation fiscale provinciale, force est de constater que la ou le pionnier ne sera pas établi en territoire québécois, même si le Québec a annoncé en juin 2023 son intention de modifier la législation et la réglementation fiscales afin que les mesures relatives aux FCE y soient intégrées.

La Fédération canadienne de l’entreprise indépendante recommandait de voir à ce que la structure de cette fiducie soit simple et compréhensible. Nous espérons que les prochains mois permettront d’atteindre cet objectif louable et de lever les incertitudes actuelles qui pourraient retarder l’adoption des FCE au Canada.

Soyons optimistes et souhaitons-nous de beaux transferts d’entreprises en faveur d’un actionnariat salarié au cours des prochaines années!

Soulignons d’ailleurs que ces règles ont largement été simplifiées aux fins du présent article afin d’en faciliter la compréhension. La consultation d’une ou d’un expert en rémunération globale des personnes clés et d’une ou d’un fiscaliste est donc primordiale avant d’entreprendre une démarche.

Remerciement

Nous remercions Valérie Ménard, CPA, LL., M. Fisc., associée en fiscalité et membre du comité exécutif au sein du cabinet HNA pour sa contribution de grande qualité à la rédaction de cet article.

Nous sommes là pour vous aider!

Que ce soit pour planifier le transfert de votre entreprise ou pour mobiliser vos personnes clés, notre équipe spécialisée en régimes d’intéressement à long terme est disponible pour vous guider vers la solution qui répond le mieux à vos besoins.

Contactez-nous dès maintenant pour commencer à façonner l’avenir de votre entreprise tout en optimisant pleinement votre programme de rémunération en l’alignant sur vos objectifs d’affaires.

1. Projet de loi C-59, Loi d’exécution de l’énoncé économique de l’automne 2023.

2. Selon un sondage réalisé en 2022 par la Fédération canadienne de l’entreprise indépendante (FCEI).

3. Pour se qualifier à ce titre, la société devra être une société privée sous contrôle canadien. Elle devra également respecter certaines conditions quant à sa gouvernance et à la composition de son conseil d’administration.

4. Les intérêts doivent être payés dans les 30 premiers jours de l’année suivante et le prêt doit être remboursé dans les 15 ans suivant l’achat des actions par la FCE.

5. Dans le contexte d’une vente qui n’est pas effectuée en faveur d’une FCE, cette période maximale est de cinq (5) ans.

6. Si un événement de disqualification se produit dans les 36 mois suivants le transfert, l’exemption sera refusée rétroactivement. Si cet événement se produit dans plus de 36 mois après le transfert, la FCE devra s’imposer sur un gain en capital fictif d’un montant correspondant au gain en capital admissible à l’exonération.

7. Le rôle du constituant ou de la constituante est de mettre en place la fiducie et de fournir les directives initiales pour son fonctionnement. En règle générale, c’est un individu.

8. Selon le texte de loi actuel. Toutefois, la ou le législateur semble ouvert à assouplir cette exigence. Il faudra surveiller l’évolution de cette règle.

9. C’est-à-dire dans des conditions reflétant le cours normal des affaires d’un marché ouvert qui n’est soumis à aucune restriction lorsque les parties à la transaction sont bien informées, qu’elles agissent avec prudence, qu’elles n’ont aucun lien de dépendance entre elles et que ni l’une ou l’autre n’est forcée de quelque manière de conclure la transaction.

10. Il est prévu que les bénéficiaires ne pourront être des personnes qui, immédiatement avant le moment du transfert admissible d’entreprise à la FCE, détenaient, directement ou indirectement, seuls ou avec une personne liée, au moins 50 % des actions du capital-actions ou des dettes de l’entreprise admissible.

Partager